Kjøp aksjer nå

Fall i aksjemarkedene utløser behov for rebalansering.

Arild B. Årdal, Chief Investment Officer i Gabler

Dag Løtveit, Chief Strategist i Gabler

Aksjer faller nå, både som følge av reduserte inntjeningsforventninger i bedriftene og stigende usikkerhet blant investorene. Begge disse effektene er i sving når investorer bør rebalansere inn i aksjer ved å selge sikre rentebærende. Hadde vi visst at dette går bra, ville ikke aksjene ha falt så mye som de allerede har gjort. Dette gjør at det er ubehagelig og vanskelig å rebalansere – hver eneste gang.

When others are fearful

Vi anbefaler deg som kunde å være tro mot din rebalanseringsstrategi ved å kjøpe mer aksjer. Det er ingenting ved markedene i dag som tilsier noe annet. Anbefalingen gjelder både family offices, stiftelser, kommuner og pensjonskasser.

For noen pensjonskasser kan rebalansering bli tilsidesatt av regulatoriske årsaker. For disse er det avgjørende for framtidig avkastning å ikke gjøre flere justeringer i porteføljene enn nødvendig. Store spreader mellom kjøps- og salgskurser både i obligasjoner og aksjer gir høye transaksjonskostnader for alle som nå forsøker å bevege seg i markedet.

Det er mer enn tilstrekkelig empirisk og akademisk belegg til å være sikker på at fornuftige rebalanseringsregler etablert i forkant og tilpasset risikobærende evne, betaler seg godt. Dersom de gjennomføres. Og bare da.

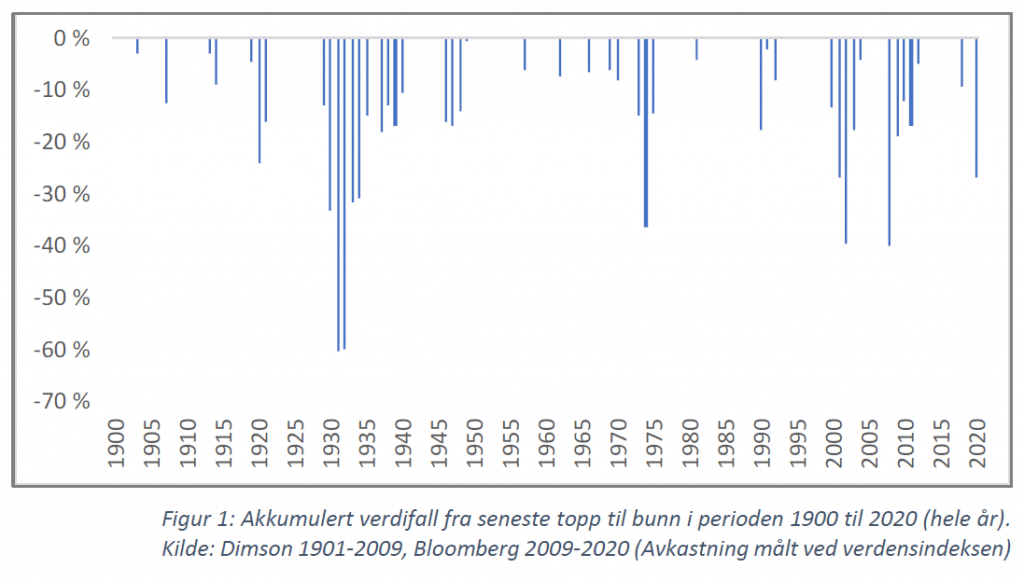

Siden forrige topp i midten av februar, er verdens aksjemarkeder nå ned ca. 30 % (valuta- bundet til NOK). Dersom de nivåene vi når ser blir stående ved utgangen av året, illustrerer figur 1 over at vi kun har hatt så svak avkastning i fire tidligere perioder: Under depresjonen på 30-tallet, oljekrisen på 70-tallet, TMT-boblen og finanskrisen 2007-2009. Men aldri har fallet kommet på så kort tid som vi nå har vært vitne til.

I tider som dette skal investorene binde seg til masten og holde fast ved strategien ved å rebalansere, men også være klar over at den både kan være vanskelig og smertefull å gjennomføre. Markedene kan falle ytterligere fra dagens nivåer og flere rebalanseringsrunder kan bli nødvendige (som i 2008 og -09).

Alltid i pluss etter to år

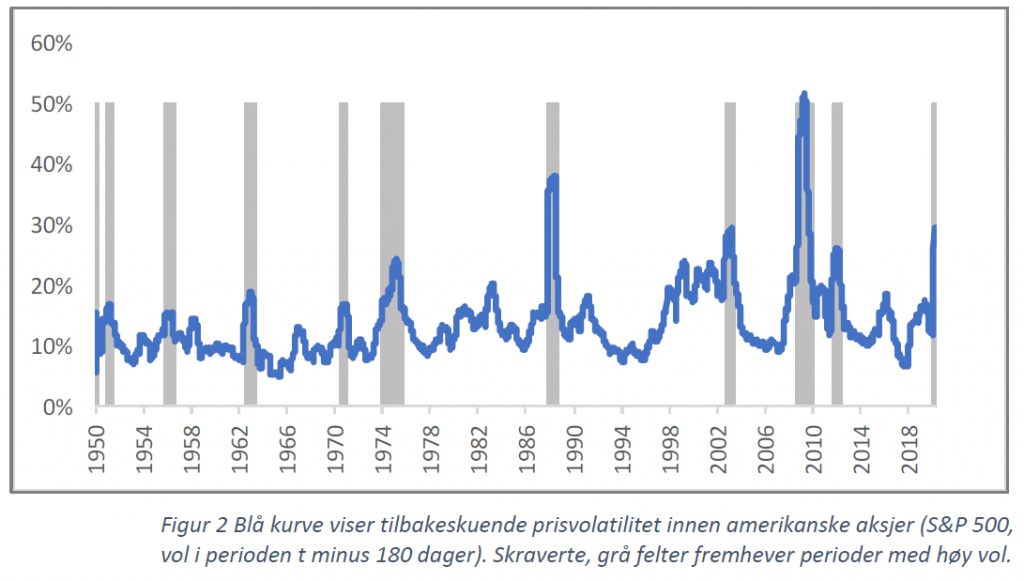

Siden andre verdenskrig har vi hatt mange perioder med høy volatilitet i aksjemarkedet, og hver gang føles det så skummelt og annerledes at de fleste ikke tør å rebalansere. Nå er vi inne i en slik periode igjen, som illustrert i de grå feltene i figur 2 nedenfor.

Det som ikke framgår av volatilitetsgrafen nedenfor er avkastningen du ville fått, dersom du orket å kjøpe aksjer når det stod på som verst. Men kjøpte du aksjer på den aller første dagen med observert høy volatilitet (dvs. i begynnelsen av de grå, skraverte feltene) og holdt aksje- eksponeringen i to år, har du aldri tapt penger.

Så selv om du kjøpte på stor frykt for ny verdenskrig (Cuba-krisen i 1962), rett etter at oljekrisen slo inn i -73 eller etter at Lehman knakk (september -08) – og det var altfor tidlig sett i ettertid – var du i pluss senest innen to år og ofte mye kjappere enn det.

Gabler er ikke i stand til å vurdere om vi nå har sett aksjemarkedsbunnen eller vi blir vitne til videre fall, men vi er svært trygge på at de forventede, langsiktige avkastningsutsiktene til kundenes porteføljer bedres når de evner å rebalansere tilbake til strategisk vekter i slike markeder som vi har nå.

Vi er selvsagt i tett dialog med verdens fremste aksjeforvaltere og har «intel» som tilsier at aktører som Chris Hohn i TCI, Andreas Halvorsen i Viking Global og Nicolai Tangen i AKO nylig har vektet kraftig opp sin netto aksjeandel. «Det må bli slik, dersom vi skal være fullinvestert på bunnen», kommenterte en av dem i går. Og fortsatte:

Jeg vet ikke hvor langt ned vi skal, men oppgangen etterpå kommer til å bli helt dramatisk, med ufattelig løs pengepolitikk og nesten gratis olje.

Aksjeforvalter

Når peilepinnen viser minimumsnivå

De seneste dagers aksjemarkedsfall har medført at de fleste kunder er i brudd med de rammene som skal sikre langsiktige avkastningsegenskaper i porteføljen. Når oljelampa i dashbordet lyser rødt, så fyller vi oljetanken på første bensinstasjonen vi finner. Vi er livredde for at motoren skal skjære seg. Og handlingsregelen er bestemt på forhånd, vi slipper å tenke.

Innen kapitalforvaltning er det som regel vanskelig å foreta gode, veloverveide investeringsbeslutninger i en balansert portefølje uten å ha bestemt sine handlingsregler på forhånd, selv om vi innerst inne vet at avkastningsmotoren i porteføljen skjærer seg når aksjenivået faller under minimumsrammen.

Det å la mekaniske handlingsregler overta i slike perioder betaler seg godt og gir høyere, langsiktig avkastning.

Psykologen Daniel Kahneman mottok nobelprisen i økonomi for sitt bidrag til beslutninger under usikkerhet. Kahneman uttaler lakonisk at menneskehjernen ikke er særlig godt rustet til å foreta rasjonelle beslutninger etter større tap i aksjemarkedet. Menneskers intuisjon har blitt til gjennom millioner av år og velger i usikre perioder å «sikre overlevelse» i den nære fremtid. Det moderne mennesket bunkrer da dopapir og cash, selv om beholdningen skulle være mer enn stor nok som den er.

Kahneman forklarer denne irrasjonaliteten i boken «Thinking Fast and Slow» og beskriver to typer systemer menneskehjernen bruker når beslutninger blir tatt.

Kahnemans «System 1» er intuisjonen (eller «magefølelsen» uten viljekontroll) som vi gjennom de seneste tre millioner år har opparbeidet oss for å raskt («Fast») vurdere om vi burde flykte eller slåss når vi står ovenfor en umiddelbar fare.

«System 2» bruker vi for å grundig, rasjonelt og sakte («Slow») analysere sannsynlige, fremtidige utfall under usikkerhet. Det rasjonelle System 2 kobles ikke så lett inn når investorer skal vurdere langsiktige, forventede utfall for totalporteføljen etter at aksjedelen er ned 30 – 40 % og det svinger fem eller ti prosent fra dag til dag. I stedet slår System 1 inn og roper «flykt!»; oversatt til aksjespråket blir det «SELG!» og vi bunkrer opp cash!

Vår anmodning til kundene om å begynne å rebalansere inn i aksjer følger vi selvsagt også for våre egne investeringer, og har signert tegningsblankettene. Norges Oljefond er et av de beste, globale eksemplene på at rebalansering tilbake til strategisk vekt kan være en smertefull, men god beslutning – i alle fall målt i kroner.

I ettertid ser alle at rebalanseringsreglene som NBIM fulgte igjen og igjen gjennom 2008 og tidlig -09 var fornuftige, til tross for skepsisen da de ble gjennomført. Oljefondet måtte gjennom rebalansering etter rebalansering etter hvert som markedet falt videre. Men beslutningen om rebalansering var forankret i Stortinget. Derfor ble den fulgt, til tross for massiv motstand i ulike instanser, miljøer og samfunnslag.

Vi avslutter med avskrift fra Warren Buffets legendariske årsbrev til aksjonærene i Berkshire Hathaway, datert 27. februar 1987:

When conditions are right, when companies with good economics and good management sell well below intrinsic business value – stocks sometimes provide grand-slam home runs. But we currently find no equities that come close to meeting our tests. This statement in no way translates into a stock market prediction: we have no idea – and never have had – whether the market is going to go up, down, or sideways in the near- or intermediate term future.

What we do know, however, is that occasional outbreaks of those two super-contagious diseases, fear and greed, will forever occur in the investment community. The timing of these epidemics will be unpredictable. And the market aberrations produced by them will be equally unpredictable, both as to duration and degree. Therefore, we never try to anticipate the arrival or departure of either disease. Our goal is more modest: we simply attempt to be fearful when others are greedy and to be greedy only when others are fearful.

Les mer i Fædrelandsvennen hvor Gabler er sitert som «en av Norges fremste kapitalforvaltningsrådgivere».

(for abonnenter)

Publisert: 18. mars 2020