Revisjon av Solvens II-regelverket påvirker pensjonskassene

Det europeiske Solvens II-direktivet er under revisjon på flere områder. Den viktigste endringen er at kapitalkravet for renterisiko forsterkes betydelig. Endringer i Solvens II-regelverket treffer også pensjonskasser, som må forholde seg til nye krav i sine langsiktige kapitalvurderinger.

Egil Heilund, konserndirektør aktuar & risk management

Det europeiske Solvens II-direktivet har vært gjeldende fra 1. januar 2016, og er nå under revisjon på flere områder. Den viktigste endringen er at kapitalkravet for renterisiko ser ut til å bli betydelig sterkere enn i dag. Endringer i Solvens II-regelverket treffer også pensjonskasser, da det forenklede solvenskapitalkravet som trådte i kraft 1. januar 2019 er basert på Solvens II-regelverket.

Forslag til ny modell for beregning av renterisiko er nå til behandling i EU-kommisjonen, men det forventes ennå å gå flere år før det nye direktivet er innført i nasjonal lovgivning.

Det nye kapitalkravet for renterisiko kan gi betydelig redusert solvenskapitaldekning (SKD) for private pensjonskasser, mens effekten på de fleste pensjonskasser med offentlig tjenestepensjon er marginal.

Tidkrevende prosess

Solvens II-direktivet ble vedtatt i 2009, og trådte i kraft 1. januar 2016. Som en del av direktivet ble det bestemt at en revisjon skulle gjennomføres innen 1. januar 2021, spesielt tiltakene knyttet til langsiktige garantier, i tillegg til parametere og metodikk knyttet til beregning av Solvency Capital Requirement (SCR).

Prosessen har vært gjennom runder med informasjonsinnhenting og høringer, og 17. desember 2020 offentliggjorde EIOPA sin «Opinion of the 2020 review of Solvency II».

Implementering i 2025?

EIOPA sin innstilling er overlevert EU-kommisjonen for videre behandling. Etter planen skal lovforslaget fra EU foreligge tredje kvartal 2021. Lovforslaget skal så vedtas i EU-parlamentet, og deretter skal det nye direktivet iverksettes i nasjonal lovgivning. Dette tar tid, slik at det er lite realistisk at endringene trer i kraft før 2025 eller 2026.

Kravet til egenvurdering i IORP II om at risiko og kapitalbehov skal vurderes både på kort og lengre sikt, gjør imidlertid at pensjonskassene må forholde seg til de kommende endringene i sine langsiktige kapitalvurderinger før endringene formelt trer i kraft.

Sterkere kapitalkrav for renterisiko

Den desidert viktigste endringen som følge av Solvens II revisjonen vil være at kapitalkravet for renterisiko forsterkes betydelig.

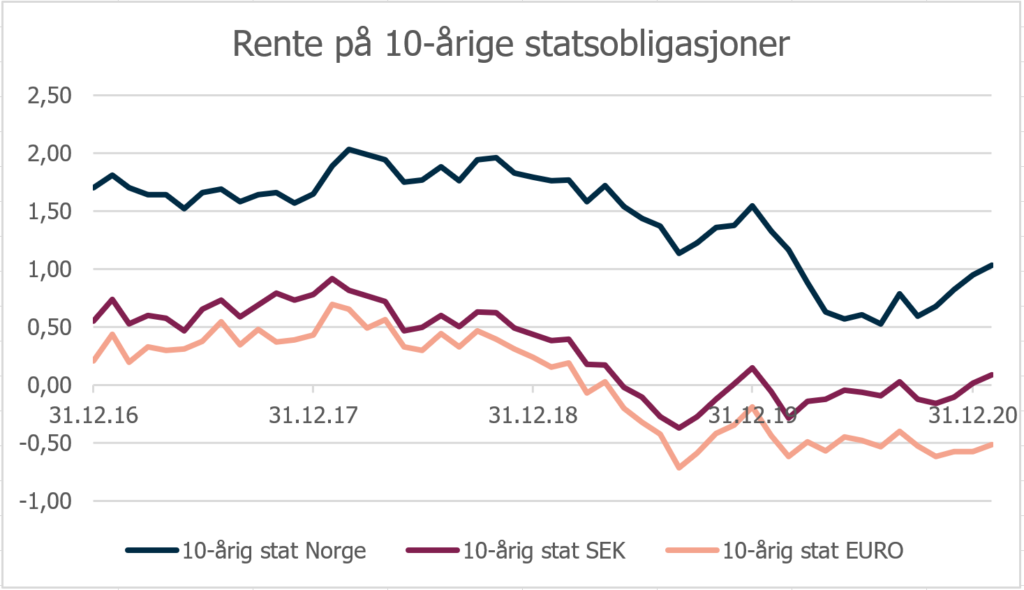

Det er generell enighet om at kapitalkravet for renterisiko i Solvens II er for svakt og ikke tilpasset dagens lave renter. Årsaken er at rentekurven stresses relativt til utgangspunktet, for eksempel stresses 10-års punktet på diskonteringskurven med 42% opp og -31% ned.

Dermed blir rentestresset lavere jo lavere diskonteringskurven er, og hvis renten er null i utgangspunktet vil renterisikoen følgelig også være null. Dette er en modell som reflekterer virkeligheten dårlig, og baserer seg på en antakelse om at rentene ikke kan bli negative. Som kjent har rentene vært under 0% for flere viktige valutaer.

En modell basert på relative stress av rentekurven er følgelig ikke egnet for de lave rentenivåene vi har i dag.

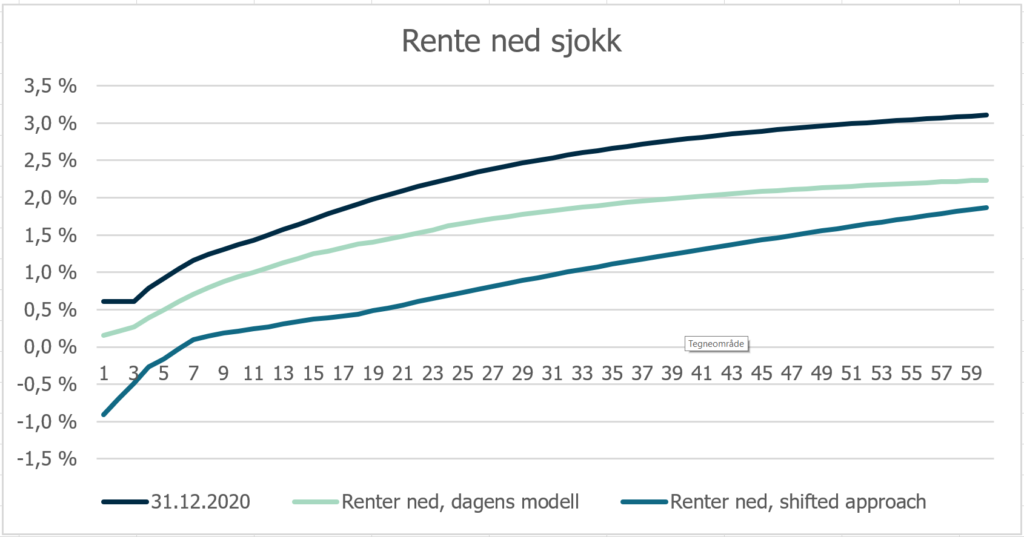

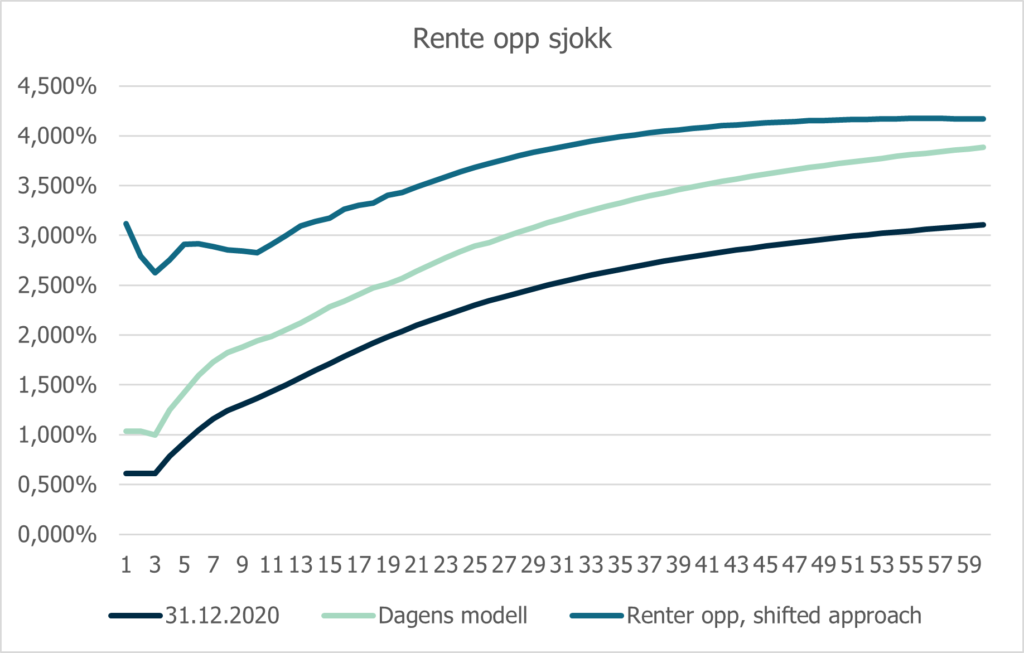

Samtidig er en modell med relative stress fornuftig når rentene er over et visst nivå. EIOPA har derfor havnet på en modell som inneholder både et absolutt og relativt element. Det absolutte elementet i modellen blir mer dominerende jo lavere rentenivået er, og modellen er kalt «shifted approach».

Ny modell innføres også for rentekurven som definerer kapitalkravet ved rentestigning, som vist i figur 3.

En svakhet med den nye modellen, sett med norske øyne, er at parameterne er kalibrert mot historikken på Eurorenter. En kalibrering mot norsk rentehistorikk ville gitt noe svakere parametersetting og følgelig lavere kapitalkrav. Argumentet er blitt spilt inn i høringsprosessen fra Finans Norge gjennom den europeiske paraplyorganisasjonen Insurance Europe, uten at det så langt er tatt hensyn til i utformingen av den nye modellen.

Konsekvenser for solvenskapitaldekningen (SKD)

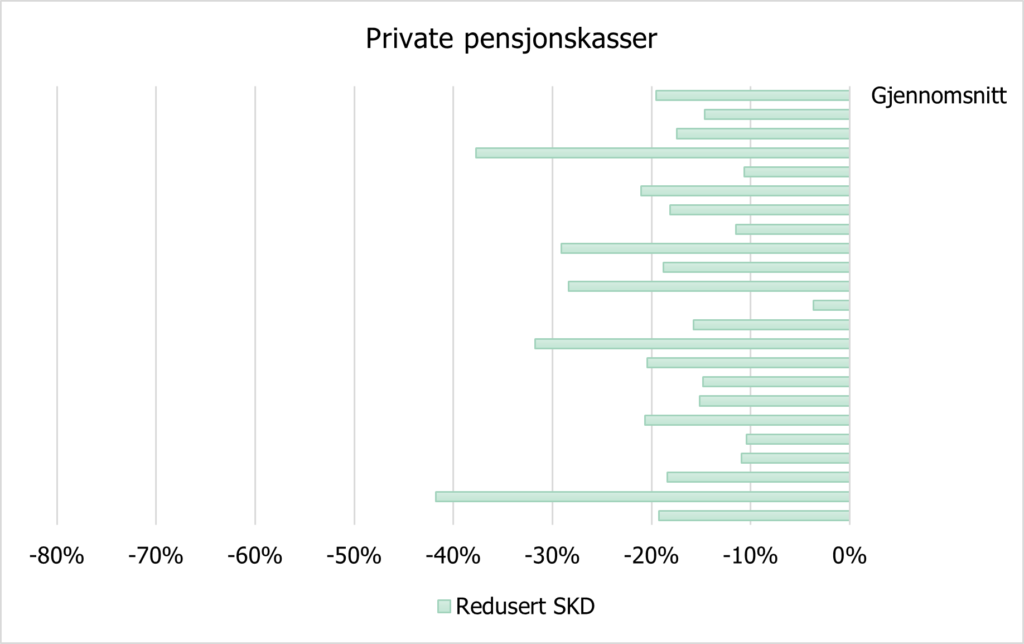

Vi har beregnet effekten av forslaget til nytt kapitalkrav for renterisiko for en portefølje av 32 pensjonskasser, herav 21 pensjonskasser med privat kollektiv tjenestepensjon og 11 pensjonskasser hvor forpliktelsene er dominert av offentlig tjenestepensjon. Beregningene er gjort pr. 31.12.2020.

For private pensjonsordninger i utvalget ville SKD i gjennomsnitt falt med 20 prosent dersom ny modell hadde blitt implementert 31.12.2020. Effekten på SKD uten overgangsregel er tilnærmet lik. Det er betydelige individuelle forskjeller på pensjonskassene, hvor pensjonskasser med høyt innslag av fripoliser påvirkes mest.

Effekten er også beregnet for et utvalg av elleve pensjonskasser med offentlige pensjonsordninger. For disse pensjonskassene er konsekvensene marginale, med i gjennomsnitt fire prosent reduksjon i SKD uten overgangsregel. Årsaken til dette er antakelsen i forenklet kapitalkravmodell om at rentefall under grunnlagsrenten kan kompenseres med premieøkning tilsvarende 90 prosent av renteunderskuddet (for private ordninger forutsettes det 50 prosent).

Egenskapene ved offentlige tjenestepensjonsordninger tilsier at premieøkning ved rentenedgang ikke er en urealistisk antakelse. Sponsor har ikke mulighet til å unnslippe premieøkningen ved å la ordningen gå til opphør, slik private ytelsesordninger har mulighet til. Samtidig er det viktig å være bevisst på at denne antakelsen forutsetter en betydelig premieøkning fra sponsor dersom rentene faller. Dette er et forhold som sponsor og styret i pensjonskassen bør være bevisst på i sin egenvurdering av pensjonskassens kapitalbehov på kort og lang sikt.

Forslaget møter motstand

En over-natten implementering på lave rentenivåer vil gi kraftige utslag i solvensgraden for mange forsikringsselskaper i Europa, og forslaget har møtt betydelig motstand i høringsrundene. EIOPA foreslår derfor å fase inn nytt kapitalkrav gjennom en overgangsperiode.

Det kan dermed gå adskillige år før ny modell for beregning av renterisiko får full effekt i det regulatoriske kapitalkravet. Pensjonskassene bør imidlertid være bevisst på det nye regelverksforslaget i sine vurderinger av kapitalbehovet på lang sikt, som er et krav etter IORP II-regelverket.

Publisert: 16. mars 2021